I – Le rôle du Système Monétaire International (SMI)

A – Le SMI

Un Système Monétaire International (SMI) est un ensemble de règles et d’institutions qui régissent comment, en quoi et à quel prix les monnaies s’échangent entre elles.

Les règles sont écrites (SMI de Bretton Woods en 1944, le SMI remanié en 1976), les institutions sont officielles et font respecter les règles (le FMI) : il faut que la monnaie soit convertible en moyens de paiement acceptés au niveau international et qui vont constituer les réserves de change des banques centrales : les liquidités internationales (¥, $, €).

Pour qu’une monnaie puisse être convertible en une autre monnaie, il faut un taux de change. Le taux de change officiel est la parité de la monnaie (taux fixe).

Rappel : les 3 fonctions de la monnaie :

- instrument de change

- instrument de réserve de valeur

- unité de compte

B – Les 2 systèmes de change

Le système de change fixe

La monnaie ne peut varier qu’à l’intérieur d’une marge de fluctuation autorisée (autour des parités). Exemple : les accords de Bretton Woods de 1944 à 1973.

Le système de change flottant

Le taux de change varie en fonction de l’offre et de la demande, au jour le jour. Aucune marge n’est imposée. Il n’y a pas de prix officiel de la monnaie (plus de parités). Depuis 1973 et 1976 (accords de Kingston), on distingue le flottement pur et le flottement impur :

- le flottement pur est un modèle théorique : il n’y aurait aucun e intervention de la banque centrale.

- le flottement impur existe en pratique : il y a intervention de la banque centrale sur le marché des changes.

Note : le système de change irrévocablement fixe est l’Euro car il y a disparition progressive des taux de change pour laisser place à une monnaie unique, l’€.

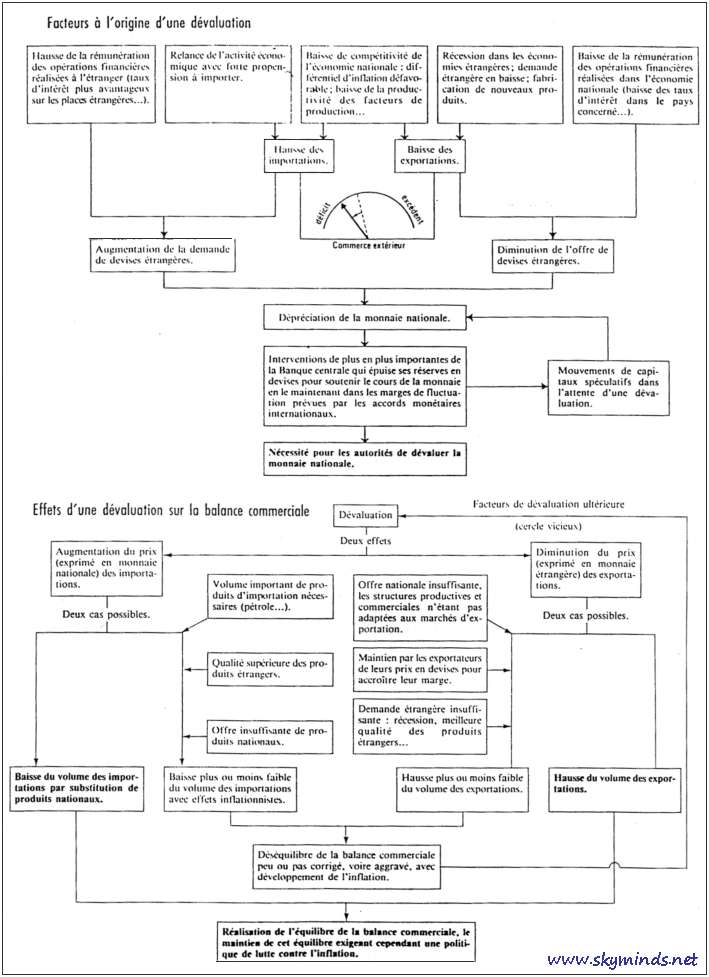

II – Dévaluation d’une monnaie

A – Dévaluation

Perte de valeur d’une monnaie par rapport à un étalon de référence ($). La dévaluation n’existe que dans un système de change fixe ou dans des zones-cibles.

Ce sont les pouvoirs publics qui décident la dévaluation : c’est une décision officielle. Après une dévaluation, il faut davantage de monnaie nationale pour obtenir une unité monétaire étrangère.

B – Dépréciation

C’est la diminution de valeur d’une monnaie par rapport à une autre mais ce n’est pas un acte officiel : c’est fonction de l’offre et de la demande.

N’existe que dans le système de change flottant. Une dépréciation peut être très longue alors que la dévaluation est brutale et officielle.

C – Les effets espérés d’une dévaluation

Rééquilibrer la balance commerciale ou en améliorer le solde :

- les produits coûtent moins cher à l’exportation (effet prix) => hausse des exportations en volume (effet quantité)

- les produits coûtent plus cher à l’importation (effet prix) => baisse des importation en volume (effet quantité)

Les effets positifs de la dévaluation ne jouent pas tout de suite : le solde se dégrade parce que les effets quantités demandent un certain temps pour se manifester alors que les effets prix sont immédiats.

Dans un premier temps, la valeur des importations continue d’augmenter et les acheteurs étrangers ne réagissent pas immédiatement face à la baisse des prix dûe à la dévaluation.

Conséquence : le solde de la balance commerciale est provisoirement dégradé.

D – Conditions pour qu’une dévaluation produise ses effets

Exportations : elles doivent augmenter.

- il faut produire et il faut que l’offre nationale soit suffisante

- il faut que les produits soient de bonne qualité

- la demande étrangère doit être forte

- clients sensibles à la baisse des prix

Importations : elles doivent diminuer.

- mais attention aux habitudes des consommateurs

- importations incompressibles (pays contraints)

- offre nationale suffisante

III – Le SMI actuel

A – La nécessité du flottement

La quote-part est la contribution de chaque pays membre au financement du FMI déterminée en fonction de son poids dans le commerce international qui lui ouvre des possibilités de crédit appelées droits de tirages. 25% de cette contribution est versée en devises (l’or est abandonné depuis 1976) et 75% dans sa monnaie nationale.

Les droits de tirages spéciaux (DTS) sont à l’origine (1969) des droits de crédits automatiques accordés par le FMI aux pays membres en fonction de leurs quotas respectifs, remboursables seulement à raison de 30%. En 1974, le DTS devient l’unité de compte officielle du FMI.

B – Evolution des institutions

Le Fond Monétaire International (FMI) a été créé lors des accords de Bretton Woods. C’est une caisse de solidarité où chaque pays verse une quote-part qui correspond à sa participation aux échanges internationaux.

La somme des quote-parts forme le FMI qui aide les pays en difficultés à condition qu’ils respectent les PAS (Plan d’Ajustement Structurel : plans de rigueur).

Le FMI doit aussi maintenir des régimes de change ordonnés pour une expansion harmonieuse du commerce international.

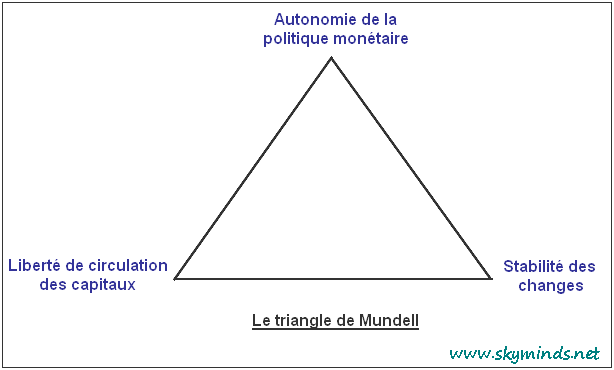

C – Le triangle de Mundell

Le triangle de Mundell a été défini dans les années 1960 et a été repris en 1987 par le Système Monétaire Européen (SME). C’est le triangle d’incompatibilité : il est impossible de concilier les 3 sommets du triangle en même temps.

La politique monétaire autonome est la capacité qu’a un pays à mener une politique monétaire en fonction d’objectifs internes (une politique de relance est un objectif interne).

Avec une politique monétaire non-autonome, la politique monétaire n’est plus autonome lorsque son objectif interne (relance) est dépendant de son objectif externe (défense de la monnaie). Elle est fonction de la politique de change. Par exemple, avec une politique de relance :

- baisse des taux d’intérêt => hausse de la consommation + hausse de l’investissement => relance

- baisse des taux d’intérêt => fuite des capitaux flottants vers des places financières + rémunération => faible demande pour la monnaie => baisse du cours de la monnaie selon la loi de l’offre et de la demande.

Conclusion

Les objectifs internes d’une politique monétaire ne peuvent être atteints qu’au prix d’une appréciation ou d’une dépréciation de la monnaie : les 3 sommets du triangle sont incompatibles.

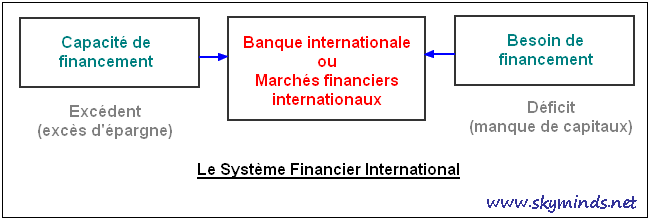

IV – Le Système Financier International (SFI)

A – Définition

La notion de Système Financier International (SFI) suppose l’existence d’opérations financières internationales entre agents économiques résidents et non-résidents.

B – Les transformations du SFI

L’orientation des flux :

- années 1960-1970 : flux Nord-Sud (théorie du retard de Rostow)

- 1974-1982 : recyclage des pétrodollars : l’argent de l’OPEP est investi dans les PED.

- crise de la dette : les PAS du FMI (Mexique en 1982-1983)

- axe Nord-Nord : déficit des USA

- années 1990 : les flux se dirigent vers les pays émergents

- aujourd’hui : crise ?

Le système de financement : on assiste aujourd’hui à la désintermédiation des marchés financiers (les banques ne servent plus d’intermédiaires).

C – La globalisation financière

La globalisation financière est la mise en place d’un marché unifié de l’argent au niveau planétaire. Les causes sont regroupées sous la règle des 3 D :

- désintermédiation

- décloisonnement

- déréglementation

La désintermédiation est le recours direct des opérateurs internationaux aux marchés financiers (finance directe) sans passer par les intermédiaires financiers et bancaires (finance indirecte) pour effectuer leurs opérations de placement et d’emprunt.

Le décloisonnement des marchés est l’abolition des frontières entre les marchés séparés, l’ouverture à l’extérieur des marchés nationaux et aussi à l’intérieur de ceux-ci (le SFI est le méga-marché de l’argent). Le réseau est interconnecté et en fonctionnement continu.

La déréglementation facilite la circulation internationale du capital.

D – Les risques de la globalisation financière

Les objectifs au départ étaient :

- une meilleure redistribution des capitaux entre les pays pour qu’il y ait croissance de l’économie mondiale.

- relier ceux qui ont un besoin de capital à ceux qui ont des excédents.

La globalisation s’est accompagnée de :

- l’instabilité des marchés de change

- la montée de la spéculation (rentabilité)

- la suprématie des forces du marché financier sur l’économie

Les conséquences :

- le gonflement des transactions sur les marchés financiers n’a plus de rapport direct avec le financement de la production et des échanges internationaux. Donc l’écart va croissant entre l’économie monétaire et l’économie réelle. Cet écart s’appelle la bulle spéculative.

V – L’endettement des PED

Les pays du Tiers Monde ne disposant pas de capitaux suffisants pour assurer les investissements nécessaires à leur développement, il leur faut faire appel à l’étranger.

A – Les différentes sources de financement

- Aides Publiques au Développement (APD)

- investissements de portefeuille

- crédits publics et privés

- IDE

- aides des organismes internationaux

- aides des Organisations Non-Gouvernementales (ONG)

B – Les termes utilisés

- le service de la dette est l’ensemble des sommes qu’un débiteur rembourse chaque année à ses créanciers.

- l’ encours de la dette est le montant des remboursements qui ne sont pas encore arrivés à échéance.

- le t aux d’intérêt réel = taux d’intérêt nominal – inflation

- indice du taux d’intérêt réel = ( indice du taux d’intérêt nominal / indice des prix ) * 100

C – La montée de l’endettement

Selon la banque mondiale, la dette des pays de l’Est et des PED a été multipliée entre 1980 et 1997 atteignant 2171.4 milliards de dollars (1997).

D – Origine

1950-1960 : début de l’industrialisation.

Le sous-développement n’était qu’un retard (cf. Rostow). Pour se développer, il fallait importer puis amener la croissance pour être en mesure de rembourser. Le taux d’endettement ne posait pas de problèmes graves.

Années 1970 : conjoncture favorable pour l’endettement

- entrées massives de capitaux + prêts bancaires

- croissance des prix des produits de base. Les PI pensaient que cela allait durer.

- taux d’intérêts réels faibles

- les banques avaient l’opportunité de recycler les pétrodollars dans les financements de projets d’investissement

- un pays ne pouvait pas faire faillite

- le FMI n’avait aucun droit de regard (financement externe)

La conjoncture favorable aux années 1970 a permis l’adoption d’une stratégie de l’endettement. Il ne manquait plus qu’une étincelle pour que le système explose.

Années 1980 : la crise de la dette

- le 13 août 1982, le Mexique est incapable de rembourser : la crise de l’endettement est l’aboutissement des dysfonctionnements des années 1970 (crise amplifiée par la crise monétariste des USA).

- le cours des matières premières s’effondre : plus de ressources d’importation, difficultés à rembourser

- les pétrodollars chutent : moins de recyclage, les banques prêtent moins

- en 1985, le cours du dollar remonte brutalement, entraînant des difficultés de remboursement

- les taux d’intérêt augmentent afin de lutter contre l’inflation

- les banques deviennent méfiantes

Années 1990 : crise des pays émergents

VI – La gestion de la dette

La gestion de la dette est l’action de trouver une ou des solutions afin d’éviter que ne se multiplient les défauts de paiement :

- rééchelonnement de la dette

- octroi de crédits

- suppression des dettes

- le FMI propose des moyens de financement (PAS au débuts des années 1980)

- mise en place de plans pour restructurer la dette : plan Becker en 1985, plan Brady en 1989.

A – Les Plans d’Ajustement Structurel (PAS)

Les Plans d’Ajustement Structurel (PAS) sont une politique économique d’inspiration libérale imposée par le FMI aux PED pour résoudre leurs problèmes d’endettement.

Il s’agit d’assainir la situation économique des PED : ce sont des programmes de rigueur et d’austérité.

Objectifs des PAS pour les pays

- rééquilibre financier en vue de préserver les intérêts de leurs créanciers

- assainir leur économie et les remettre à flot

- s’insérer à nouveau dans les échanges internationaux

Mesures prises par les PAS

- paiement extérieur : limiter les importations, promouvoir les exportations, assurer le service de la dette

- budget : accroître les recettes, réduire les dépenses courantes, sélectionner les dépenses d’investissement

- crédit interne : est encadré et limité pour éviter toute forme de pression inflationniste.

- désengagement de l’Etat : privatisations, véracité des prix, équilibre de l’offre et de la demande

Conséquences des PAS

Les PAS ont connu des succès dans certains pays comme le Mexique mais a conduit à un appauvrissement de la société et à des tensions. Effets négatifs sur le social :

- hausse du chômage

- baisse des salaires

- hausse des prix (alimentaire)

- baisses des dépenses sociales

- les pauvres deviennent encore plus pauvres

- émeutes, remise en cause du programme

Les PAS ont connu des échecs sur le plan social : beaucoup d’individus sont même plus démunis qu’ils ne l’étaient auparavant.

Beaucoup d’ONG remettent en cause l’efficacité des PAS : il faudrait tenir compte des coûts sociaux et des caractéristiques de chaque pays.

B – Les conséquences de l’aide

Conséquences positives

- financement des projets

- transferts de technologies

- insertion dans la DIT

- aides alimentaires : nourrit la population en cas d’urgence

Effets pervers

- situation de dépendance

- aides parfois injustes et mal distribuées

- aides conditionnelles

- corruption et clientélisme

- faim : arme politique

un trés bon site félicitation je suis étudiante a la faculté et il ma bq aider pour réalisé un exposé ds la finance international

merci

Merci pour cet article riche et instructif

il est vraiment riche et instructif,mille merci!!!!

merci ca ma vraiment servie pour mes revision tres bon cour tres enrichisant et pas trop lent juste lessenciel merci encore

Merci pour ces informations, c’est très instructif.

Ce site m’a beaucoup éclairé dans la réalisation et la présentation d’un exposé sur le système financier international.Merci

Merci Bcp c’est très riche mais plus de détails sur l’environnement financier international SVP.

Je vous en prie, content que cela ait pu vous servir.

Bjr.J sui ravi davoir lu votre site et vraiment ça m’a servi.

je vous nremercie du courage un tres bon site pour les financiers et économiste

Merci je vous suis très reconnaissance des connaissances que vous m’avez transmises.

merci pour tout le soutien que vous apportez aux jeunes étudiants

je ne sais comment vous remercier pour cette bonne initiative qui nous permet de se mettre à jour d’être au meme diapason que les autres sur des questions financiéres pertinantes

mille merci ça aide pour les préparations des examens merci encore une fois

merci mille fois ….

merci beaucoup pour cet article qui est vraiment utile pour mon mémoire

Je t’en prie :)

Merci de partager votre connaissance avec le public. C’est avec plaisir que jai decouvert votre article qui est bien détaillé et compréhensible.

Je t’en prie Cisse, je suis content que cela puisse servir.

merci Matt c trop gentil de votre part

Jvais en rajouter une couche avec un énorme merci….

bonjour et bravo, cet article est toujours utile en 2011 !

Un condensé d’informations qui me permets de mieux comprendre l’environement financier actuel. concernant le décloisonnememt financier, soit le financement indirect, je voudrais s’il vous plait, une précision : ( est ce a dire que les agents qui ont besoin de financements se tournent indifférement vers l’un des marchés (monétaire, financier, des changes) sans soucis de la durée du besoin financier? cela me surprends. j’ai peut être mal interprété la donnnée ?

merci de votre réponse. (j’ai validé une partie de la licence pro Banque finance par VAE et je suis en révision pour un partiel)

un trés bon site félicitation je suis étudiante , il ma bq aider .C’est avec plaisir que j’ai decouvert votre article qui est bien détaillé et compréhensible.mercimole fois

Franchement rien à dire. j’ai été édifié, instruit par cet article qui parle 1peu de tout ce qui est nécessaire à la bonne compréhension de la finance.

je vous en remercie et vous souhaite bonne continuité.

Un grand Merci pour cet article, il m’a beaucoup aidé !

Je t’en prie Marion!

J’ai vraiment aimé cet article, il est riche dans sa théorie et ça m’a beaucoup aidé à réviser les cours de la finance internationale